Strah pred inflacijo

Strah pred inflacijo

Avtor prispevka: mag. Matej Mazi, CFA, vodja upraviteljev, NLB Skladi, d.o.o.

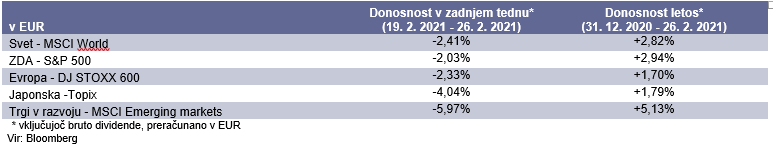

Pričakovana krepitev gospodarskega okrevanja in višja inflacijska pričakovanja vlagateljev so razlog za rastoče zahtevane stopnje donosnosti obveznic. Med delniškimi naložbami so se najslabše odrezale naložbe trgov v razvoju.

V ZDA februarski makroekonomski podatki nakazujejo prve zametke rasti inflacije in krepitev gospodarskega okrevanja. V sredini meseca objavljena rast cen proizvodnih dobrin, ki je na mesečni ravni merila 1,3 %, je bila najvišja mesečna rast cen po letu 2009. Visoko rast cen so zabeležile tudi ameriške nepremičnine, ki so v decembru 2020 v primerjavi z decembrom 2019 porasle kar za 10,1 %. Glede na razcvet na nepremičninskem trgu ni presenetljivo, da je tudi cena gradbenega lesa v preteklem tednu dosegla rekordne ravni. V prid gospodarskemu okrevanju pa govori tudi cena bakra, ki je v preteklem tednu dosegla najvišjo raven v zadnjem desetletju. Dobre novice prihajajo tudi z ameriškega trga dela. V decembru sprejeti stimulativni ukrepi so razlog za 10,1-odstotno rast januarskih osebnih dohodkov Američanov v primerjavi s preteklim januarjem. To je najvišja mesečna rast osebnega dohodka po aprilu 2020, ko je bil v ZDA sprejet prvi paket pomoči. Število novih zahtevkov za brezposelnost pa je doseglo najnižjo raven zadnjih treh mesecev.

Po desetletju boja proti deflacijskim pritiskom in lanskoletni pandemiji bi lahko sklepali, da bodo v preteklem tednu objavljeni podatki blagodejno vplivali na razpoloženje vlagateljev na kapitalskem trgu. Vendar so se višja inflacijska pričakovanja in dobre makroekonomske objave odrazile v rasti zahtevane stopnje donosnosti 10-letne ameriške državne obveznice, ki je v preteklem tednu dosegla že 1,61 % in je bila za krajši čas celo na višjem nivoju od dividendne donosnosti delniškega indeksa S&P 500 (1,51 %). Rast zahtevanih donosnosti na ameriških državnih obveznicah je sicer naravna posledica izboljšanih makroekonomskih obetov. Razlog za večjo previdnost vlagateljev primarno izhaja iz dejstva, da je bila rast hitrejša od pričakovanj, kar se je odrazilo tudi na donosnosti pomembnejših delniških indeksov. Do upada delniških tečajev je prišlo kljub izjavi Jeroma Powella, ki je napovedal, da bo Fed dlje časa vodil sila ohlapno denarno politiko, ter da pričakuje, da inflacija ne bo presegla ciljne inflacije še vsaj tri leta.

Tudi v Evropi smo bili v preteklem tednu priča rasti zahtevanih stopenj donosnosti državnih obveznic, a je bila rast nižja kot v ZDA. Rast je bila tudi posledica v preteklem tednu objavljenih pozitivnih makroekonomskih novic. Rast nemškega BDP v zadnjem četrtletju preteklega leta je bila revidirana navzgor, in sicer predvsem zaradi močnejšega izvoza in višje gradbene aktivnosti od prvih ocen. Opazno pa je tudi izboljšanje potrošniškega zaupanja v evroobmočju. Izboljšanje je zlasti opazno v Italiji in Nemčiji, kar je dobra popotnica za prihodnjo gospodarsko rast ob pričakovani sprostitvi restriktivnih ukrepov v Evropi.

Upadu delniških tečajev niso ubežale niti kitajske delnice. Med delnicami, ki so v preteklem tednu utrpele najvišje padce tečajev, najdemo podobno kot v razvitem svetu predvsem delnice tehnoloških družb, proizvajalcev polprevodnikov in avtomobilov. Bolje pa so se odrezale delnice podjetij, ki so se v prvem delu pandemije odrezale najslabše. Med njimi velja izpostaviti delnice letalskih prevoznikov in igralnic (casinojev). Je pa v preteklem tednu postalo jasno, da je bil mesec februar drugi zaporedni mesec restriktivnejše denarne politike kitajske centralne banke, kar se je zgodilo prvič po marcu 2019. Gledano zgodovinsko manj ohlapna denarna politika negativno vpliva na dobičkonosnost prezadolženih državnih podjetij in posledično tudi na celoten kitajski bančni sektor. Na višje tveganje kitajskega bančnega sistema pa kitajske delnice seveda niso imune.

Prispevek je OGLAŠEVALSKA VSEBINA